最近ではリモートワークも増え自宅兼オフィスで事業を行う方も増えてきましたね。

個人事業主や中小企業経営者の中には、お住いの住宅を自宅兼オフィス(本店)として仕事をしている方も少なくないのではないかと思います。

本来は自宅は生活の拠点であって事業関連支出ではなく、法人の経費にはなりません。とはいえ家賃の支出は年間を通すとかなり大きな金額になりますので、できる限り経費として計上しておきたいところですよね。自宅を社宅化することによって、自宅の家賃を法人の経費にすることができ、節税することが可能です。

- 社宅化(自宅兼事務所)によって自宅の家賃を法人の経費にすることができる

- 役員の所得税を減額することができる

- 社員の自宅を社宅化することでも節税ができ、かつ福利厚生を充実させることができる

今回は社宅という形で役員(従業員もOK)の自宅家賃を法人の経費にする節税方法の具体的なメリット、さらに社宅化の方法と手順を税理士の視点から解説します。また社宅化の注意点として実際の税務調査で指摘されるようなポイントもふまえてご説明しますので、最後までしっかり読んで実践してみてください。

自宅を社宅化するメリットは大きく分けて3つ

役員社宅の自宅家賃を法人の経費にすることができる

中小企業で社宅化を検討している大部分の方は、こちらの節税メリットの方を目的として検討されているのではないでしょうか。経営者自身の住宅の社宅化です。

具体的な手順は後述しますが、役員は自分が住んでいる住宅の賃貸借契約を法人名義に変更することで、役員社宅として支払家賃を法人の経費にすることが可能になります。

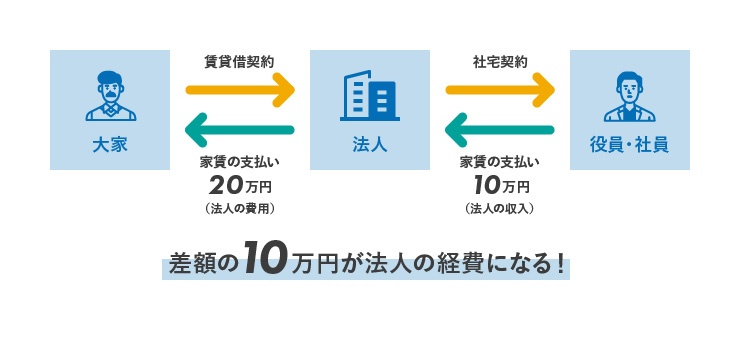

厳密には満額経費になるわけではなく、いくつかの注意点があるのですが、満額ではないといっても本来は自分のプライベートの支出である自宅家賃を経費にできるというのは金額的にもかなりの節税効果が期待できます。イメージとしては下の図の通りです。

会社は家賃の満額を支払い、役員の給与から賃貸料相当額(後述)を天引きします。そうすることによって、家賃と天引き額の差額が法人の経費になります。

自宅家賃を経費にできる

役員報酬(給与)に係る所得税・住民税や社会保険料を減額することができる

社宅ではなく個人で住居を賃借して居住している場合、通常は給料として会社からもらった金額の中から家賃を支払いますよね。この手順に大きなロスがあって、役員報酬(給料)として会社から支給を受けるときに所得税、住民税、社会保険料などが天引きされており、そもそもの手取り額が少なくなっています。

その少なくなった手取りからさらに家賃を支払うことになるので、手元に残るお金はさらに少なくなってしまいます。

役員報酬(給与)から天引きされている税金等は具体的に以下の3つです。

- 所得税

- 住民税(天引きではなく自分で納付するパターンもあり)

- 社会保険料(厚生年金、健康保険)

- 雇用保険料(従業員のみ)

所得税は給与の金額によって約5~45%、住民税は10%固定、社会保険料は約14%(限度額あり)、合計で29%~60%程度課税されてしまいます。給与から天引きされているとあまり気づかないかもしれないですが、具体的に見てみるとかなり高い割合で天引きされていることがわかります。

そこで家賃部分を会社から給与として支給せずに、社宅として直接大家さんに支払うことで、給与として支払った場合に課税される上記の税金等を回避することができます。

上記の通り実は所得税等はかなり高率なので、給与として支給しないことが大きなメリットになることがおわかりいただけるかと思います。

節税というと法人の節税をイメージしがちですが、社宅に関しては個人の節税という側面が大きいということですね。

従業員社宅制度によって節税、かつ会社の福利厚生を充実させることができる

これは経営者のメリットというより会社のメリットということになりますが、社宅化というのは役員のみではなく、社員の自宅にも適用できます。

社員の自宅を社宅化するメリットはいくつかありますが、まず直接的な会社のメリットとしては社会保険料を減額することができます。役員社宅と同様に会社から直接賃料を大家に家賃を支払い、その家賃分の給与を減額することで、会社負担の社会保険料を減額することが可能です。

社員としては家賃分の給与額面が減るので総収入としては変わらないですが、給与としてもらう金額が減るのでその分、所得税・住民税・社会保険料が減額されることになり、社員自身の節税にもつながります。

税金面では会社にとっても社員にとっても有利な方法であるといえます。

また社員としては福利厚生として有利な条件で社宅に住んでいるという状況になりますので、会社に対する満足度は上がり離職率を下げることにも繋がると思います。

ただし、書類上の額面金額は下がってしまうため最低賃金を下回らない給与設定が必要であること、額面金額が自分の年収として表現されることになるので安い給与で働いているという不満を感じる可能性もあるということには注意が必要です。

社会保険料の減額、従業員の福利厚生としてスタッフの会社満足度を上げることができる

社宅化のメリットを一通りご説明したところで、社宅化の具体的な手順と注意点について見ていきましょう。実際に税務調査で指摘されてしまいそうなポイントも含めて解説します。

自宅を社宅化する節税方法の具体的な方法と注意点

個人契約ではNG!必ず法人で契約を結ぶ

個人事業から法人化した方に多いのですが、そのまま個人契約で賃借している自宅の家賃を法人の経費にしてしまうケースがあります。これはNGです。必ず法人契約に切り替えましょう。

税務調査の際、調査官にもよりますが、実態面と並行して形式面もよく見られます。

社宅だと言っているのに個人契約、単に法人が家賃を支払っているだけという場合、それは単に社長の支払うべき家賃を法人が肩代わりしているだけ=役員報酬ではないかという指摘を受ける可能性があります。

仮に役員報酬だとされた場合、毎月同額の家賃を給与として認定されるだけなので法人の経費にすることはできるのですが、その家賃負担部分の金額について社長個人に所得税が課税されます。もともと高額な役員報酬を設定していた場合、法人税よりも高率な所得税が課税されることになってしまうので、かなりきついですね。

こういうプライベートとの線引きについて税務調査でみられる場合、形式面という部分が非常に大事になってきますので、必ず社宅は法人名義で契約してください。

敷金などの初期費用は法人負担の経費としてOKです。会社が社宅を準備するために要した費用ですので、会社が負担するのが合理的であると考えられます。ただし、家財などに対する火災保険は、そこに居住している本人のために加入するものであれば個人負担としておいた方が無難でしょう。

社宅家賃はいくら徴収すればいい?具体的な算定方法

法人契約で家賃を支払うことによっていったん家賃を満額経費にすることが可能ですが、上記のメリットでもご説明した通り、実際に居住する経営者、役員、従業員からも給与からの天引きなどの形で家賃を一部徴収する必要があります。(受け取った家賃は雑収入として収益計上)

では給与から天引きする金額はいくらに設定したらよいのでしょうか?

これは役員等に貸与する社宅が小規模な社宅かそうでないかによって計算方法変わります。

大体の場合、実際に支払う賃料の50%相当額を天引きしていれば税務調査で指摘を受けて給与として課税されてしまうことはないのですが、厳密には国税庁が発表している基準があり、50%より有利な割合設定(天引き額が少ない設定)で天引き額を計算することも可能です。

ここは結構複雑なので、ちゃんと解説しますね。まず社宅にしようとしている住宅が税務上、小規模な住宅に該当するかどうかを判定します。それぞれのパターンごとに説明します。

A 社宅が小規模な住宅である場合

- 法定耐用年数が30年以下の建物・・・床面積132㎡以下

- 法定耐用年数が30年を超える建物・・・床面積99㎡以下

上記に当てはまれば小規模な住宅となります。

法定耐用年数と言われてもピンとこないですよね。ざっくり言うと、木造住宅であれば132㎡以下、マンションなど頑丈な造りであれば99㎡以下であれば小規模な住宅ということです。

ほとんどの社宅がこの小規模な住宅に該当することになると思いますが、社宅が小規模な住宅の場合には以下の算式によって賃貸料相当額(天引き額)を計算します。

次の1から3までの合計額

- (その年度の建物の固定資産税の課税標準額)×0.2%

- 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

- (その年度の敷地の固定資産税の課税標準額)×0.22%

ここで、固定資産税の課税標準額という聞き慣れない言葉が登場します。

賃借している建物や土地には実は固定資産税というものが課税されていて、それは大家さんが毎年支払っているものです。この固定資産税をいくらにするかという基準になるのが、この固定資産税の課税標準額というものです。

これって普通に建物を賃借しているだけではわからないですよね。

これは賃借している本人では確認できないため、不動産の管理会社か、大家さんに教えてもらう必要があります。少しハードルが高いですね。毎年自治体から発行されている固定資産税の課税明細書か、役所などで取得できる固定資産評価証明書(土地と建物)で確認することができますので、これを発行してもらいます。固定資産評価証明書はわざわざ大家さんが役所に行って発行しなければならず嫌がられてしまうので、ほとんどの場合は前者の固定資産税の課税明細書のコピーをもらうことになると思います。これは毎年6月くらいに大家さんか不動産管理会社に勝手に送られてくるものなので、大家さんとしては特に取りに行かなくても手元にあるものです。

なんか急にハードルが上がったと感じられたかと思いますが、安心してください。最初に書いた通り、

固定資産税の課税証明書をもらえなかった場合は、実際に支払う賃料の50%相当額を天引きすれば大丈夫です。

ただ実際に計算してもらうとわかりますが、固定資産の課税標準額をベースに計算したほうが天引き額は少なくなるケースがほとんどです。小規模社宅の場合、だいたい実際に支払っている家賃の10%から30%くらいになるパターンが多いですね。

天引き額が小さくなればなるほど、差額で法人の経費にできる割合が増えることになるので、できれば不動産管理会社にお願いして課税証明書を発行してもらいましょう。

B 社宅が小規模な住宅でない場合(豪華社宅)

次に、社宅が小規模な住宅ではない場合の計算方法について説明します。

いわゆる豪華社宅というやつです。Aの小規模な住宅に該当しない広さは豪華社宅となります。それだけの広さの住宅に住むのは社長くらいだと思いますが、ご家族が多い場合などは役員や従業員の方でも該当することもあるかもしれませんね。

豪華社宅の場合の賃貸料相当額の計算方法は以下の通りです。

会社が家主に支払う家賃の50%の金額と、上記Aで算出した賃貸料相当額(小規模社宅の場合の計算方法)とのいずれか多い金額

計算の手順は基本的に同じです。

小規模社宅の場合と違うのは、家賃の50%と比較して大きい金額を天引きする、という点です。つまり豪華社宅の場合には、最低でも50%以上は天引きしないとダメですよってことですね。

これだと節税としての効果は半減してしまうので、

社宅で節税を考えるのであればできるだけ小規模な住宅の範囲に抑えるようにしましょう。

もし無償で貸し付けた場合はどうなる?

賃料相当額を天引きせずに、無償で役員・社員に社宅を貸与した場合にはどうなるのでしょうか。

貸与する相手が役員である場合には、賃貸料相当額が給与として役員に対して所得税が課税されます。社宅家賃を会社が負担した分はその役員に対する給料だという扱いになるわけですね。実際に税務調査で指摘された場合の取り扱いとしては法人に対して、源泉所得税の徴収漏れとして取り扱われることになります。

その役員がすでに多額の役員報酬を受け取っている場合、法人税を課税されるよりも高率な所得税が課税されてしまうことになりますので、この賃貸料相当額の天引きは必ず行うようにしましょう。

社宅の賃貸借契約を結ぶ

天引きする賃貸料相当額が決まったら、その金額で役員・社員に社宅を貸与する内容を記載した賃貸借契約書を法人と個人の間で締結します。

文面などは基本的には大家さんとの契約をそのまま使用してもいいですし、ほとんど内部取引なのでトラブルが発生する可能性が低いようであれば、ネットで適当なテンプレートを拾ってきて締結してもよいかもしれません。

対税務調査という意味では、

- しっかりとした手続きを経て、家賃を役員(従業員)から徴収していること

- その家賃の計算根拠が明確であること

これらが大事なので、必ず書面で残しておきましょう。

その他の留意事項

その他社宅に関して注意すべき事項は以下の通りです

- 社長個人が負担すべきもの(日用品や、家財に対する火災保険など)は経費にしない

- 新規契約の際の敷金や礼金の負担は法人でもOK

- 可能であれば社宅の利用規約などを準備して、何かあったときの責任の所在を明確にする

法人の経費にすることができるのは、住居部分のみです。住居に置く家具や家電、日用品などのプライベートな支出は経費にすることができませんので注意してください。

またこれは社員に貸与する場合に問題となることですが、社員の社宅利用が雑で退去時に多額の原状回復費用を請求されてしまったり、火事や何らかのトラブルがあった際に多額の賠償金を法人が負担しなければならないようなことがないように、火災保険の加入義務や利用にあたっての責任の所在を明確にしておいたほうがよいかもしれません。

番外編:社宅買取りだとさらに節税効果あり

少し初期コストがかかりますが、お金に余裕がある場合には不動産を購入して社宅化するのも一つの手です。

中古物件であればより短期間で減価償却が可能ですし、物件に掛かる固定資産税や借入の利息なども経費にすることができ、大きな節税効果が得られる場合もあります。

ただこの方法は、一時的にはかなりのキャッシュアウトを伴いますし、仮にその社宅に住まなくなった場合にはキャピタルゲインまたはキャピタルロス(売却益または売却損)が発生することになり、結局トータルどのくらい有利だったのか見えづらくなります。

実際に実行する場合には専門家などのアドバイスをしっかり聞いてシミュレーションを行ってから進めることをお勧めします。

まとめ

自宅の賃貸物件を法人の社宅にすることによる節税についてご説明しましたが、ポイントをまとめると以下の通りです。

- 社宅の家賃が法人の経費になる

- 会社の福利厚生を充実させることができる

- 個人の節税にもなる

- 大家さんとの契約は法人で

- 給与から天引きする額を計算

- 居住する人と会社で社宅契約を結ぶ

- 賃貸物件ではなく、自己所有物件だとさらに節税になることも

家賃は金額的にかなり大きめの支出になるかと思いますので、もし自宅が賃借しているもので個人で自宅を購入して住宅ローン控除を受けている場合でない限り、必ず実行したほうがいいですね。

天引き額の計算さえできればそれほど難しい手順ではないのですし、会社に顧問税理士さんがいる場合にはその計算もやってもらえるはずです。

また会社の状況によっては節税以外の理由で社宅化しないほうがよいケースもあるかと思いますし、個人の住宅ローン控除など、節税面からみても他に有利な方法があるかもしれませんので、税理士さんやその他の専門家の方にも相談して進めてみてください。